РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Балів (оцінка – «незадовільно»)

Студент виконав завдання не в повному обсязі. Допустив грубі помилки в роботі, не володіє спеціальною термінологією. Відповіді оцінюються як такі, що не досягли поставленої мети, оформлені недбало, з помилками, або ж контрольну роботу подано не в повному обсязі (за умови відсутності 30% завдань з усіх модулів).

Всі суперечліви моменти, які виникають у процесі засвоєння навчального елемента, необхідно вирішувати, звернувшись до термінологічного словника, який дає повні й чіткі відповіді на питання про значення наукових термінів і понять даної дисципліни У процесі засвоєння навчального матеріалу необхідно опрацювати основну та додаткову літературу, оскільки подані в опорному конспекті відомості ні в якому разі не претендують на всю повноту знань з відповідного питання. Тому в кінці підручника подається список рекомендованої для роботи літератури – навчальних посібників, підручників, періодичних видань тощо.

Навчальним планом передбачено проведення практичних занять, тому необхідно ретельно виконувати завдання для практичної роботи, враховуючи при цьому рекомендації і вказівки відповідного розділу даного підручника. Практичні заняття можуть проводитись також у формі дослідно-пошукових та стендових (комп’ютерно-презентаційних програм типу Microsoft Power Point з інтегрованого програмного пакету "Microsoft Office", аналогічних програмних продуктів з пакету "Linux Office" та ін.) доповідей, міні-конференцій та ділових ігор, які сприяють засвоєнню навчального матеріалу і закріплюють знання студентів на практиці.

Остаточна оцінка семестрового контролю враховує всі аспекти участі студента в навчальному процесі. Студент, який за час вивчення дисципліни виконав не всі завдання та отримав менше ніж 35 балів, до складання іспиту не допускається.

Тематичний план вивчення дисципліни (підлягає уточненню)

| № з/п | Назва теми | Розподіл за видами занять | |||||||

| Всього | Лекції | Практичні заняття | Самостійна робота | ||||||

| Модуль 1. Фондовий ринок та його регулювання | |||||||||

| 1. | Фондовий ринок у системі ринкових відносин. Його сутність, функції та види. | ||||||||

| 2. | Роль ринку цінних паперів як альтернативного джерела фінансування економіки. Сучасний стан ринку цінних паперів. | ||||||||

| 3. | Первинний і вторинний ринки цінних паперів. Інфраструктура системи управління ринком. | ||||||||

| 4. | Регулювання ринку цінних паперів. Саморегулівні організації. | ||||||||

| 5. | Діяльність професійних учасників на ринку цінних паперів | ||||||||

| 6. | Біржова діяльність на фондовому ринку. | ||||||||

| Проміжний контроль Модульна контрольна робота № 1 | |||||||||

| Модуль 2 . Різновиди та властивості цінних паперів | |||||||||

| 7. | Цінні папери, їх властивості та класифікація | ||||||||

| 8. | Акції. | ||||||||

| 9. | Облігації. Ринок облігацій як ринок боргових інструментів. | ||||||||

| 10. | Іпотечні цінні папери. Ощадні (депозитні) та інвестиційні сертифікати. Інші види цінних паперів. | ||||||||

| 11. | Державні та міжнародні цінні папери. | ||||||||

| 12. | Похідні цінні папери | ||||||||

| Проміжний контроль Модульна контрольна робота № 2 | |||||||||

| Модуль 3. Дії з цінними паперами. | |||||||||

| 13. | Емісія цінних паперів: відкрите і закрите розміщення. Розкриття інформації емітентами | ||||||||

| 14. | Операції та угоди з цінними паперами. | ||||||||

| 15. | Підходи до формування портфелів цінних паперів та перспектив розвитку фондового ринку. | ||||||||

| Проміжний контроль Модульна контрольна робота № 3 | |||||||||

| Підсумковий контроль Іспит | |||||||||

| Разом | |||||||||

Модуль 1

1. Фондовий ринок у системі ринкових відносин. Його сутність, функції та види

Останнім часом з’явилося безліч публікацій щодо проблем розвитку фондового ринку, який має свій товар і своїх суб'єктів, свої чинники, нормативно-правову базу, свою інфраструктуру та свої регулятори. Але скільки б статей та книг не було прочитано, щодня, щогодини виникають усе нові й нові питання: які загальні принципи та умови функціонування фондового ринку, у чому полягає зміст понять ринку ЦП, які історичні передумови його виникнення і т.п.

Позабіржовий ринок з’явився у Західній Європі (спочатку в Голландії та Англії) одночасно з появою ЦП (XIII-XIV ст.) та по мірі свого розвитку створював умови для виникнення перших бірж (XVI ст.). Масові фондові операції розпочалися у XVI-XVII століттях з випуском державних ЦП. Історія розвитку фондового ринку пов'язана з діяльністю Ост-Індійської англійської та Об'єднаної Ост-Індійської голландської компаній, створених на початку XVII століття. Найбільш відомі в історії: створена у 1531 р. в Антверпені біржа, на якій проводилися операції і з ЦП, і з товарами; діюча з 1611 р. в Амстердамі фондова біржа; відкрита у 1773 р. в Лондоні перша спеціалізована фондова біржа. Фондову біржу в Одесі було засновано в 1796 р., що відбулося на 40 років раніше за створення фондової біржі в Москві та на 80 років – Токійської фондової біржі. Маючи таку історію, фондовий ринок знову і знову відроджується, набуваючи нового вигляду під впливом специфіки ринкових відносин у тій чи іншій країні.

Сучасний український фондовий ринок знаходиться у стадії відновлення після того, як він протягом десятиліть фактично був відсутній. До 1917 р. в Росії існував досить розвинутий на той час ринок ЦП. В обігу знаходилися акції, державні облігації, векселі. Статути акціонерних товариств затверджувалися самим царем. При цьому найпоширенішими акціями були акції з номіналом у 250 крб (таку суму на початку XX ст. можна було зіставити з річною зарплатою кваліфікованого робітника). Це ускладнювало участь у ризикованих операціях з акціями малозабезпечених верств населення. У той же час номінали державних облігацій були невеликими, а самі ці папери – доступні багатьом.

В роки централізованої директивної економіки можна говорити тільки про існування незначної кількості елементів фінансового ринку. Фактично можна назвати тільки два полюси, між якими міг відбуватися перерозподіл грошових ресурсів через подібність ринкових відносин – держава і населення. При цьому держава була винятково споживачем капіталу, населення – винятково його постачальником. Монопольний стан держави надавав їй можливість диктувати свої умови, що й відбувалося, починаючи з низької вартості запозичення (відповідно, низької прибутковості для інвесторів: прибутковість за внесками в ощадкасах, а пізніше – в Ощадному банку, як і прибутковість за державними цінними паперами була точно фіксованою і обмеженою – 3% річних) і закінчуючи насильницьким розміщенням облігацій державних позик у воєнні та післявоєнні роки.

На даний момент процес формування фондових ринків не завершений. Виникають і розвиваються нові фондові ринки не тільки на пострадянському просторі, але й в інших куточках світу (див. табл. 3).

Таблиця 3

Розвинуті та ті, що виникають (тобто формуються) ринки цінних паперів

| Ринки цінних паперів | Європа | Азія, Австралія та Нова Зеландія | Північна Америка | Латинська Америка | Африка |

| Розвинуті | Австрія, Бельгія, Великобри- танія, Німеччина, Данія, Іспанія, Італія, Люксембург, Нідерланди, Норвегія, Фінляндія, Франція, Швейцарія, Швеція | Австралія, Гонконг, Ізраїль, Кувейт, Нова Зеландія, Сінгапур, Японія | Канада, США | ||

| Ті, що формуються | Угорщина, Греція, Кіпр, Польща, Португалія, Чехія, Словаччина, Росія, Україна та ін. країни СНД | Бангладеш, Єгипет, Індія, Індонезія, Йорданія, Іран, Китай і Тайвань, Корея, Малайзія, Оман, Пакистан, Таїланд, Туреччина, Філіппіни, Шрі-Ланка | Аргентина, Барбадос, Бразилія, Венесуела, Колумбія, Коста-Ріка, Мексика, Панама, Перу, Тринідад і Тобаго, Уругвай, Чилі, Еквадор, Ямайка | Ботсвана, Зімбабве, Кенія, Кот-д'Івуар, Марокко, Намібія, Нігерія, Свазіленд, Туніс, ПАР |

За останні 10-15 років у багатьох країнах відбулися істотні зміни в економічній політиці. Одночасно розгорнувся процес перебудови фондового ринку, пристосування його організації до нових умов функціонування ринкової економіки.

Ринкова система господарювання передбачає наявність та функціонування різних видів ринків, взаємопов'язаних між собою. Все базується на трьох видах ринків: ринку товарів та послуг, ринку робочої сили та ринку капіталів, або фінансовому ринку.

Фінансовий ринок як економічна категорія — це сукупність відносин, пов'язаних з перерозподілом грошових ресурсів між суб'єктами господарювання на основі попиту й пропозиції на капітал або цесфера грошових операцій, де об'єктом угоди виступають вільні грошові кошти населення, суб'єктів господарювання і державних структур, надані користувачеві під цінні папери або у вигляді позики.

Фінансові інвестиції пов'язані з певним ризиком як недоотримання очікуваного доходу, так і втрати інвестованого капіталу. Щоб уникнути цього, необхідно аналізувати кон'юнктуру ринку фінансових активів. Це дає змогу оцінити надійність передбачуваних вкладень та вибрати оптимальний їх варіант. Проведення такого аналізу потребує знання основних методів фінансових розрахунків. Розвиток фондового ринку сприяв появі не тільки нових фінансових інструментів, але й специфічних операцій з ЦП, таких, як емісія, первинне розміщення, лістинг, котирування, операції купівлі-продажу на вторинному ринку, зберігання, формування й управління портфелем ЦП, маржеві операції. Учасники ринку ЦП зобов'язані орієнтуватися в різноманітті фінансових операцій.

В основі сучасного фінансового ринку лежать три ключові тенденції його розвитку у другій половині XX ст. Вони багато в чому і визначають розвиток ринку ЦП як складової частини фінансового ринку.

1. Глобалізація – процес стирання меж між національними ринками, інтеграція фінансових інструментів, учасників ринку, органів регулювання, механізмів торгівлі ЦП і т. ін.

2. Сек’юритизація – процес зростання ролі ЦП в економіці взагалі і на фінансовому ринку, зокрема. Глибинними факторами, які впливають на подібні процеси, є переваги для інвесторів і емітентів, які визначаються економічною та правовою природою ЦП.Сек’юритизація дозволяє у масштабах всієї економіки виявити неефективні виробництва, сприяє розвитку великого бізнесу. Рівень сек’юритизації в Україні є критично низьким. Основна маса вимог на активи вітчизняних підприємств та організацій перебуває у несек’юритизованій формі – і це за умови, що більшість випусків, наприклад, акцій здійснювалося приватизаційним шляхом. Фінансови інструменти для фінансування власного капіталу і довгострокових зобов’язань використовуються в Україні вкрай слабо, величезний потенціал вітчизняного ринку корпоративних ЦП до цього часу не зацікавив представників реального сектору економіки та іноземних портфельних інвесторів

3. Дезінтермедіація (усунення посередника). Ця тенденція виявляється у прагненні учасників фінансового ринку усунути комерційні банки як фінансових посередників. З боку інвесторів це виявляється у переказі коштів з рахунків у традиційних банківських інститутах у більш високодохідні інвестиції на відкритому ринку (на ринку цінних паперів). З боку емітентів це виявляється у прагненні привернути інвестиції, обминаючи комерційний банк, тобто випускаючи власні ЦП. З дезінтермедіацією тісно пов'язана й інституалізація ринку ЦП, тобто формування інституту професійних фінансових посередників, які не є комерційними банками (наприклад, інвестиційних фондів). Таким чином, дезінтермедіація – це зменшення частки банківського сектору в перерозподілі грошових ресурсів і зростання частки засобів, що перерозподіляються через інститути ринку ЦП, контрактних та колективних заощаджень на основі ЦП.

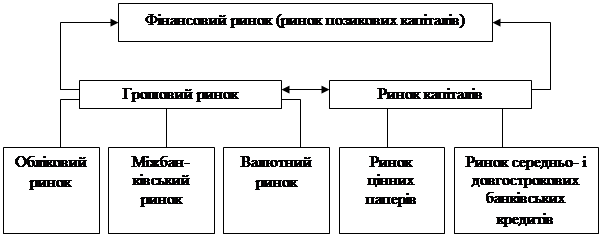

Структурно фінансовий ринок поділяється на два сегменти: на грошовий ринок та ринок капіталів (див. схему 1).

Схема 1. Структура фінансового ринку

Під грошовим ринком розуміють ринок короткострокових кредитних операцій (до одного року).

Основними інструментами облікового ринку є казначейські та комерційні векселі, інші види короткострокових зобов'язань (ЦП). Таким чином, тут знаходиться в обігу величезна маса короткострокових ЦП, головною характеристикою яких є висока ліквідність та мобільність.

Міжбанківський ринок — частина ринку позикових капіталів, де тимчасово вільні грошові ресурси кредитних установ залучаються та розміщуються банками між собою, переважно у формі міжбанківських депозитів на короткі терміни. Найпоширеніші терміни депозитів — 1, 3 та 6 місяців, граничні терміни — від 1 дня до 2 років (іноді 5 років). Засоби міжбанківського ринку використовуються банками не тільки для короткострокових, але й для середньо- та довгострокових активних операцій, регулювання балансів, виконання вимог державних регулюючих органів.

Валютні ринки обслуговують міжнародний платіжний обіг, пов'язаний з оплатою грошових зобов'язань юридичних і фізичних осіб різних країн. Специфіка міжнародних розрахунків полягає у відсутності загальноприйнятого для всіх країн платіжного засобу. Тому необхідною умовою розрахунків із зовнішньої торгівлі, послуг, інвестицій, міждержавних платежів є обмін однієї валюти на іншу у формі купівлі або продажу іноземної валюти платником або одержувачем. Валютні ринки –це офіційні центри, де здійснюється купівля-продаж валют на основі попиту та пропозиції.

Ринок капіталів охоплює середньо- і довгострокові кредити, а також акції та облігації. Він поділяється на ринок цінних паперів (середньо- і довгострокових) і ринок середньо- і довгострокових банківських кредитів. Це найважливіше джерело довгострокових інвестиційних ресурсів для урядів, корпорацій та банків. Якщо грошовий ринок надає високоліквідні засоби в основному для задоволення короткострокових потреб, то ринок капіталів забезпечує довгострокові потреби у фінансових ресурсах.

Ринок капіталів цікавий тим, що формує фондовий ринок, оскільки капітал набуває трьох функціональних форм — грошову, продуктивну і товарну. На початку виробничого процесу капітал має знаходитися у грошовій формі, оскільки необхідною умовою для організації виробництва є придбання робочої сили, сировини та устаткування. Якщо грошовий капітал обслуговує виробничий процес і окуповується досить швидко (термін до одного року), то його іменують обіговим. Цю частину ринку грошового капіталу обслуговують банки, видаючи кредити товаровиробникам, а також самі виробники, привертаючи обігові кошти за допомогою короткострокових боргових зобов'язань (векселів). Ринок, де обертаються банківські позики та короткострокові боргові зобов'язання, називають грошовим. За умови використання грошового капіталу для купівлі землі, будівель, устаткування, транспортних засобів він виступає у ролі інвестицій. Ринок, де відбувається мобілізація інвестицій для вирішення довгострокових завдань розвитку виробництва, називають фондовим. Таким чином,фондовий ринок (ринок цінних паперів) - сукупність учасників фондового ринку та правовідносин між ними щодо розміщення, обігу та обліку цінних паперів і похідних (деривативів).

Він орієнтований переважно на обслуговування довгострокових економічних цілей і має визначальне значення для розвитку економіки. Основне призначення фондового ринку полягає в тому, що він дає змогу акумулювати тимчасово вільні грошові кошти і направляти їх на розвиток перспективних галузей. Цю роботу на фондовому ринку безпосередньо виконують інвестори та інституційні інвестори.

Інвестори в ЦП - фізичні та юридичні особи, резиденти і нерезиденти, які набули права власності на цінні папери з метою отримання доходу від вкладених коштів та/або набуття відповідних прав, що надаються власнику ЦП відповідно до законодавства.

Інституційними інвесторами є інститути спільного інвестування (пайові та корпоративні інвестиційні фонди), інвестиційні фонди, взаємні фонди інвестиційних компаній, недержавні пенсійні фонди, страхові компанії, інші фінансові установи, які здійснюють операції з фінансовими активами в інтересах третіх осіб за власний рахунок чи за рахунок цих осіб, а у випадках, передбачених законодавством, - також за рахунок залучених від інших осіб фінансових активів з метою отримання прибутку або збереження реальної вартості фінансових активів.

Залучення грошових коштів може здійснюватися за рахунок внутрішніх та зовнішніх джерел. До перших належать амортизаційні відрахування та отриманий прибуток. Основними зовнішніми джерелами є банківські позики та кошти, отримані від випуску ЦП.

У суспільстві переважають внутрішні джерела, оскільки зовнішні є перерозподілом перших. У середньому внутрішні джерела у розвинутих галузях становлять до 75% залучених коштів, а на банківські позики та ЦП їх припадає відповідно 5 і 20 відсотків.

Ринок ЦП – частина ринку капіталів, де здійснюється емісія і обіг цінних паперів, тобто спеціальних документів, які мають власну вартість та можуть самостійно обертатися на ринку.

Поняття «ринок ЦП», або «фондовий ринок», об'єднує відносини, що виникають при емісії та розміщенні ЦП (незалежно від типу емітента), а також діяльність професійних учасників ринку щодо подальшого обігу цінних паперів. На фондовому ринку складаються відносини майнових прав з приводу володіння та кредитування специфічними фінансовими інструментами — ЦП. Ринок ЦП України – це молодий динамічний ринок з швидко зростаючим обсягом операцій, різноманітними фінансовими інструментами та диверсифікованою інфраструктурою.

Ринок ЦП, як і інші ринки, є складною організаційно-економічною системою завершених технологічних циклів. Цей ринок включає, з одного боку, емітентів (юридичних або фізичних осіб), які випускають ЦП, з іншого боку, інвесторів (юридичних або фізичних осіб), що купують ЦП, а також посередників (ділерів, брокерів, маклерів та ін.), що допомагають обігу ЦП та здійсненню різних фондових операцій. Розрізняють первинний та вторинний, біржовий та позабіржовий ринки ЦП.

Первинний ринок виникає під час емісії ЦП, на ньому мобілізуються фінансові ресурси. На вторинному ринку ці ресурси перерозподіляються (і навіть не один раз). У свою чергу, вторинний ринок поділяється на біржовий та небіржовий. На останньому відбувається купівля-продаж ЦП, які через якісь причини не котируються на біржі (наприклад, через банки).

Структура фондового ринку включає також галузеві та регіональні ринки ЦП, окремі ринки різних видів ЦП. Найбільшими фондовими ринками світу є ринки цінних паперів у таких країнах (див. табл.1).

Читайте також:

- FX /незадовільно/ 35-59 балів

- Балів (оцінка – «відмінно»)

- Балів (“Незадовільно”) - F

- Без урахування вагомості факторів конкурентоспроможність продукції визначається як сума балів за кожним фактором.

- В /дуже добре/ 82-89 балів

- КІЛЬКІСТЬ БАЛІВ ЗА ЗМІСТОВИЙ МОДУЛЬ І

- Ключ для підрахунку балів

- Методи оцінювання результатів поточного і підсумкового контролю та розподіл балів за рейтинговою системою

- Методи оцінювання результатів поточного і підсумкового контролю та розподіл балів за рейтинговою системою.

- Розподіл балів при рейтинговй системі

- Розподіл балів, що отримують студенти

| <== попередня сторінка | | | наступна сторінка ==> |

| Балів (оцінка – «відмінно») | | | Найбільші фондові ринки світу (за ранжиром) |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |