РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Раціональна структура джерел коштів підприємства

Однією з найголовніших проблем забезпечення фінансовими ресурсами підприємства є формування раціональної структури джерел коштів підприємства з метою фінансування необхідних обсягів витрат і забезпечення бажаного рівня доходів. Вирішуючи дане питання, підприємство одночасно розглядає і питання дивідендної політики.

Зв'язок між визначенням потрібної структури джерел коштів, з одного боку, і розробкою доцільної дивідендної політики, з іншої сторони, полягає в тому, що досягнення достатньої чистої рентабельності власних коштів і високого рівня дивідендів залежить від структури джерел коштів. У свою чергу, можливості підприємства по формуванню тієї чи іншої структури капіталу залежать від чистої рентабельності власних коштів і норми розподілу прибутку на дивіденди. При високій чистій рентабельності власних коштів можна залишати більше нерозподіленого прибутку на розвиток підприємства. Таким чином, зовнішнє - за рахунок запозичень і внесків до статутного капіталу - і внутрішнє - за рахунок нерозподіленого прибутку - фінансування тісно пов’язані:

- власні кошти, з одного боку, служать джерелом погашення кредиту, з іншої сторони служать джерелом доходу власника.

- позикові кошти пом'якшують конфлікт між адміністрацією й акціонерами, зменшуючи акціонерний ризик, але загострюють конфлікт між акціонерами і кредиторами.

Протиріччя інтересів акціонерів і найманих менеджерів підприємства породжується неоднаковим відношенням до власності:

По-перше, керівники схильні до нарощування своєї частки в доході підприємства (престижні витрати, високі зарплати і т.п.), а акціонери зацікавлені в чистому прибутку.

По-друге, адміністрація схильна до вибору менш ризикованих проектів оскільки її головний (особовий) інтерес полягає в розмірі поточного доходу.

По-третє, оскільки обрій прийняття рішень керівників обмежений часом їх присутності на фірмі, вони часто віддають перевагу короткостроковим проектам всупереч довгострокової стратегії підприємства.

Механізми зняття цих протиріч:

- система бухгалтерського обліку, звітності й аудита, яка забезпечує контроль акціонерів над діяльністю керівництва підприємства;

- стимулювання керівників, засноване на залученні їх до власності (право придбання акцій чи опціонів і ін.);

- прийняття рішень на зборах акціонерів: володіючи правом голосу, акціонери можуть відхиляти небажані рішення адміністрації.

Протиріччя інтересів акціонерів і кредиторів породжуються неоднаковим відношенням до розподілу прибутків підприємства:

1) Збільшення дивідендів при зменшенні нерозподіленого прибутку веде до відносного зниження власного капіталу підприємства в порівнянні з позиковим. До того ж приводить і залучення нових кредитів і випуск привілейованих акцій. Це збільшує ризик кредиторів.

2) При надзвичайно високому рівні заборгованості у підприємства виникає підвищений ризик банкрутства. У такій ситуації акціонери схильні до прийняття більш ризикованих проектів, що не вигідно кредиторам.

3) При емісії облігацій нові позикові кошти залучаються на більш вигідних для інвесторів умовах, що може привести до зниження курсу раніше випущених цінних паперів.

Механізми зм'якшення цих протиріч - випуск цінних паперів з комбінованими характеристиками (конвертовані привілейовані акції і конвертовані облігації тощо).

Отже підприємство поза екстремальними умовами не повинне цілком вичерпувати свою позикову спроможність, щоб наявний резерв покриття недоліку коштів у кредитах не привів би до утворення негативної величини диференціала фінансового важеля.

У формуванні раціональної структури джерел коштів виходять із загальної мети: знайти таке співвідношення між позиковими і власними коштами, при якому вартість акцій підприємства, буде найвищою.

Таким чином, для зрілих, давно працюючих компаній нова емісія акцій може розцінюватись інвесторами як негативний сигнал, а залучення позикових коштів - як сприятливий чи нейтральний.

Проблема структури капіталу має два аспекти: довгостроковий та короткостроковий.

Існує чотири основних способи зовнішнього довгострокового фінансування:

1. Закрита підписка на акції - акції пропонуються існуючим акціонерам, незалежно відкрите чи закрите акціонерне товариство. Якщо вона проводиться між колишніми акціонерами, то, як правило, по заниженій, порівняно з ринковим курсом, ціні; при цьому у підприємства виникає упущена вигода - та ж витрата.

2. Залучення позикових засобів у формі кредиту, позик, емісії облігацій.

3. Відкрита підписка на акції.

4. Комбінація трьох перших способів.

Кожен з перших трьох способів має свої переваги та недоліки, які можна оцінювати за такими параметрами:

- ступінь ризику втрати контролю над підприємством;

- обмеженість терміну залучення коштів;

- абсолютна та відносна вартість;

- обсяги залучених коштів.

Таблиця 7.1

Переваги і недоліки основних способів зовнішнього фінансування

| Спосіб зовнішнього фінансування | Переваги | Недоліки |

| Закрита підписка на акції | - контроль над підприємством не втрачається; - фінансовий ризик зростає незначно | - обсяг фінансування обмежений; - висока вартість залучення коштів |

| Позикове фінансування | - контроль над підприємством не втрачається; - відносно низька вартість залучених коштів | - фінансовий ризик зростає; - термін відшкодування строго визначений |

| Відкрита підписка на акції | - фінансовий ризик не зростає; - можлива мобілізація великих обсягів на невизначений термін | - може бути втрачений контроль над підприємством; - висока вартість залучення коштів. |

| Комбінований спосіб | відношення переваг та недоліків знаходиться у залежності від кількісних параметрів структури джерел коштів, що формується. |

Основні правила використання різних способів зовнішнього фінансування:

1. Якщо прибуток від основної діяльності (ПрОсД) в розрахунку на акцію невеликий (а при цьому диференціал фінансового важеля звичайно негативний, чиста рентабельність власних засобів і рівень дивіденду - знижені), то вигідніше нарощувати власні кошти за рахунок емісії акцій, чим брати кредит: залучення позикових коштів обходиться підприємству дорожче залучення власних. Однак при цьому можливі труднощі в процесі первинного розміщення акцій.

2. Якщо ПрОсД в розрахунку на акцію значний (а при цьому диференціал фінансового важеля звичайно позитивний, чиста рентабельність власного капіталу і рівень дивіденду - підвищені), то вигідніше брати кредит, чим нарощувати власні кошти: залучення позикових коштів обходиться підприємству дешевше залучення власних.

Ці правила можуть бути використані за допомогою:

1) Порівняльного аналізу чистої рентабельності власних коштів і чистого прибутку в розрахунку на акцію при тих чи інших варіантах структури пасивів підприємства.

Між розмірами ПрОсД і розміром чистий прибуток на акцію (ЧПр/а) існує взаємозв'язок, який описується формулою:

(7.12)

(7.12)

Якщо підприємство випускало привілейовані акції, то з чисельника формули необхідно відняти суму дивідендів по привілейованих акціях.

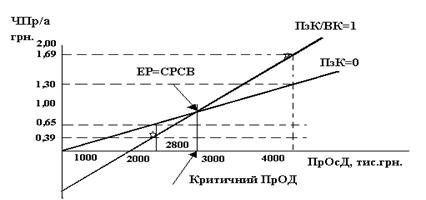

2) Розрахунку граничного (критичного) значення прибутку від основної діяльності.

Граничне (критичне) значення ПрОсД - це таке значення ПрОсД, при якому чистий прибуток на акцію (ЧПр/а) (або чиста рентабельність власного капіталу) однакова як для варіанта з залученням позикових коштів так і для варіанта з використанням винятково власного капіталу.

Іншими словами, при граничному значенні ПрОсД однаково вигідно використовувати і позикові , і власні кошти. Отже, рівень ефекту фінансового важеля буде рівний нулю - або за рахунок нульового значення диференціала (ЕР=СРСВ), або за рахунок нульового плеча важеля (позикових коштів немає).

Граничному значенню прибутку від основної діяльності відповідає гранична (критична) відсоткова ставка (СРСВ), що збігається з рівнем рентабельності основної діяльності (економічної рентабельності активів).

Надмірно обтяжні фінансові витрати по позикових коштах, що виводять СРСВ за граничне значення, невигідні підприємству, тому що вони дають йому негативний диференціал і обертаються зниженням рентабельності власного капіталу та чистого прибутку на акцію.

Графічне визначення граничного значення ПрОсД відображене на мал. 7.1.

Правильність отриманого граничного значення НРЭИ можна підтвердити, вирішивши рівняння відносно ПрОсД.

; (7.13)

; (7.13)

Мал. 7.1. Графічний спосіб визначення критичного значення ПрОсД

Кількісні співвідношення тих чи інших джерел фінансування у структурі капіталу визначаються для кожного підприємства на основі зазначених критеріїв, але сугубо індивідуально. При цьому необхідно враховувати наступні фактори:

- темпи нарощування обороту підприємства;

- стабільність динаміки обороту;

- рівень і динаміка рентабельності;

- структура активів;

- відносний тягар оподатковування;

- відношення кредиторів до підприємства;

- стратегічні цільові фінансові установки підприємства;

- стан фінансового ринку;.

- фінансова гнучкість підприємства;

- прийнятний ступінь ризику для керівників підприємства.

Читайте також:

- III. Географічна структура світового ринку позичкового капіталу

- IV група- показники надійності підприємства

- L2.T4/1.Переміщення твердих речовин по території хімічного підприємства.

- MOV приймач, джерело

- VІ. План та організаційна структура заняття

- VІ. СПИСОК РЕКОМЕНДОВАНИХ ДЖЕРЕЛ

- WEB - сайт підприємства в Інтернет

- А джерелами фінансування державні капітальні вкладення поділяються на централізовані та децентралізовані.

- Абсолютні та відності показники результатів діяльності підприємства.

- Автопідприємства вантажних автомобілів

- Адміністративно – територіальний устрій і соціальна структура Слобожанщини у половині XVII – кінці XVIII століття

- Адміністративно-правовий статус торговельного підприємства

| <== попередня сторінка | | | наступна сторінка ==> |

| Взаємодія важелів. Оцінка сукупного ризику, зв'язаного з підприємством. | | | Дивідендна політика підприємства |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |