РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

ЕКОНОМІЧНА ТЕОРІЯ 14 страница

Інфляцію класифікують по різним факторам:

По темпам виділяють:

1) повзучу - ціни зростають до 10% за рік;

2) галопуючу, ціни зростають від 20% до 200% за рік;

3) гіперінфляцію, коли ціни зростають на сотні і тисячі відсотків за рік.

По характеру знецінення грошей визначають:

1) відкриту, яка формується через механізм адаптивних інфляційних очікувань, або через взаємозв’язок витрат і цін;

2) подавлену - зростання цін може не спостерігатися під жорстким державним контролем над цінами, в умовах товарного дефіциту; по місту розташування існує локальна або світова.

Крім того існує інфляція попиту, яка виникає при певній завантаженості виробничих потужностей, і певній зайнятості і інфляція пропозиції - визначає зростання цін, в результаті збільшення витрат виробництва.

Розрізняють дві теорії інфляції (монетариську і кейнсіанську): монетариська - фактичне самоусунення держави із економічного життя і використання тільки фінансово-кредитних важелів для регулювання інфляції; і кейнсіанська — розширення регулюючої ролі держави на економіку і фінансово-кредитну систему, використання бюджетної політики.

Наслідки інфляції неоднозначні.

Кейнс доказував і практика підтвердила, що помірна інфляція корисна для економіки, тому що зростання грошової маси стимулює ділову активність, сприяє економічному зростанню, прискорює процес інвестицій.

Надмірний випуск грошей породжує негативні наслідки:

1) погіршує стан людей з фіксованим заробітком, у яких обмежується споживання і зменшуються заощадження;

2) відбувається прихована державна конфіскація грошей у населення;

3) знижується рівень підприємницької діяльності, капітал залишає сферу виробництва і рушає в сферу обігу або за кордон.

В економічній політиці, спрямованій проти інфляції розрізняють два підходи: один передбачає пристосування до інфляції; другий - ліквідацію її антифляційними засобами.

14 ФІНАНСОВА, КРЕДИТНА ТА БАНКІВСЬКА СИСТЕМИ

14.1 Сутність і функції фінансів. Фінансова система

Поняття фінанси утворилось від латинського слова finansia, яке означає грошовий платіж. Фінанси - це відносини між людьми з приводу утворення та використання грошових фондів. Фонди - це ресурси, що знаходяться в суспільній власності або мають суспільне значення. Кошти грошових фондів виступають як фінансові ресурси, а відносини з приводу їх утворення, розподілу та використання - як фінансові відносини. Фінансові ресурси - це матеріальна основа, об’єкт фінансових відносин. Самі фінансові відносини є сутністю і змістом фінансів. Грошові відносини, не пов’язані з формуванням та використанням грошових фондів, не є фінансовими відносинами.

Виникнення фінансів пов’язане з виникненням грошей і держави. Фінансові ресурси потрібні були державі для задоволення потреб державної влади, утримання війська. Будь-яка влада є суспільною силою, а ресурси для її утримання мають суспільне значення, виступають як фонди.

Тому найважливішою функцією фінансів є відтворювальна. В сучасних умовах за рахунок фінансових ресурсів утримуються і відтворюються органи державної влади та місцевою самоврядування, а також значна частина невиробничої та соціальної сфери економіки.

Другою функцією фінансів є регулююча. За допомогою податків, процентних ставок та інших фінансових важелів держава регулює напрями та темпи розвитку економіки.

Третя функція фінансів — розподільча. Через державний та місцеві бюджети перерозподіляється переважна частина валового суспільного продукту та національного доходу.

Контрольна функція фінансів полягає в тому, що за допомогою фінансових показників та фінансових документів можна контролювати діяльність як органів влади так і господарюючих суб’єктів, насамперед, їхні доходи та витрати.

Сукупність фінансових відносин складає фінансову систему. Фінансовою системою також називають сукупність фінансових установ.

Основними ланками фінансової системи є державний бюджет, централізовані цільові фонди, фінанси підприємств, місцеві фінанси.

Державний бюджет - кошторис доходів та видатків держави або основний фінансовий план держави. Державний бюджет є централізованим фондом грошових ресурсів, що знаходяться в безпосередньому разпоряджені уряду.

Наступною ланкою фінансової системи є централізовані (спеціалізовані) фонди. Вони поділяються на бюджетні та позабюджетні. До централізованих бюджетнихфондів належать:

1 Фонд для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення(фонд Чорнобиля).

2 Державний фонд сприяння зайнятості населення.

3 Фонд розвитку паливно-енергетичного комплексу.

4 Державний цільовий фонд розвитку промисловості.

5 Державний інноваційний фонд.

6 Фонд соціального страхування.

7 Фонд охорони навколишнього природного середовища.

8. Державний дорожній фонд.

Централізованими позабюджетними фондами України є:

1 Пенсійний фонд України.

2 Фонд сприяння виробництву та впровадженню приладів обліку споживання газу в побуті.

3 Фонд соціального захисту інвалідів.

4 Державний фонд сприяння конверсії.

5 Державний фонд охорони праці.

Види цільових фондів постійно змінюється. Наприклад, до 1977 року Пенсійний фонд включався в Державний бюджет, а Фонд соціального страхування був позабюджетним.

Важливою ланкою фінансової системи є фінанси підприємств. Підприємства всіх форм не тільки беруть участь у створенні централізованих фондів, а й створюють власні грошові фонди: амортизаційні, страхові, фонд заробітної плати та ін. Відносини з приводу утворення та використання цих фондів становлять фінанси підприємств.

Місцеві фонди включають в себе місцеві бюджети та позабюджетні фонди місцевих органів влади. До місцевих бюджетів відносяться обласні, міські, районні в містах, сільські бюджети. Законом України „Про бюджетну систему України” забороняється використовувати бюджетні кошти для фінансування позабюджетних фондів. Позабюджетні фонди можуть утворювались за рахунок надходжень від необов’язкових платежів добровольчих внесків фізичних та юридичних осіб, інших позабюджетних джерел.

14.2 Позичковий капітал і позичковий процент

Позичковий капітал - це певна сума вільних грошей, які надаються їх власником у тимчасове користування іншій особі (підприємцю) з метою отримання процента. В умовах сучасної ринкової системи позичковий капітал втратив самостійність й існує як відокремлена частина промислового капіталу. В силу яких причин відбувається така відокремленість. Річ у тім, що в процесі кругообороту й оберту капіталу утворюються тимчасові вільні гроші, які не можуть в кожний даний момент бути використані як капітал. Джерелом таких коштів є:

1) амортизація основного капіталу, яка накопичується у вигляді амортизаційного фонду і є тимчасово вільною до певного зносу основного капіталу;

2) тимчасове вивільнення грошових коштів яке відбувається в результаті незбігу часу реалізації готової продукції і часу закупки сировини для нового виробничого циклу;

3) частина оборотного капіталу, а саме - гроші, призначені для виплати заробітної плати;

4) частина прибутку, яка виділена для нагромадження;

5) гроші, які призначені для нагромадження всіма верствами населення.

Поява тимчасово вільних грошових коштів суперечить самій суті капіталу (бо капітал - це вартість, яка приносить додаткову вартість). Тому за таких умов об’єктивно утворюється особлива група підприємців, яка концентрує у своїх руках тимчасово вільні гроші і пускає їх в обіг з метою забезпечити їх зростання. Саме такі гроші передані одними підприємцями в тимчасове користування іншим з метою їх самозростання, набувають форми позичкового капіталу.

Позичковий капітал принципово відрізняється від промислового і торгівельного капіталу. А саме:

1) позичковий капітал є капітал-власність на відміну від промислового й торговельного, які виступають як капітали-функції. Тобто, якщо промисловий і торгівельний капітал приносять прибуток тому, що вони функціонують, то позичковий капітал приносить процент лише тому, що він є власністю;

2) позичковий капітал виступає як капітал-товар. Але це товар специфічний на від міну від товару як речі, тут об’єктом продажу виступає не продукт праці, а властивість грошей самозростати, приносити прибуток. Тим самим гроші у формі позичкового капіталу набувають подвійної споживної вартості. По перше, як гроші вони виступають у ролі загального еквівалента, а по друге, вони набувають властивості приносити додаткову вартість, тобто виступають у ролі капіталу. І що особливо важливо, гроші виступають як капітал не лише для їх власника, а й функціонуючого підприємця;

3) як товар особливого роду, позичковий капітал має і своєрідну форму відчуження. Так, звичайний товар відчужується від свого власника шляхом продажу, а позичковий капітал посередництвом позики. Тобто, гроші не продають назавжди. Відбувається лише передача грошей в тимчасове користування з метою використання їх другої споживної вартості - властивості приносити прибуток. Тому, після закінчення певного строку позичковий капітал повертається до свого власника та ще й з певним приростом - процентом;

4) специфічна природа позичкового капіталу знаходить безпосереднє вираження у формі його руху, яка якісно відрізняється від форми руху промислового і торговельного капіталів. Він не набуває ні промислової, ні товарної форми й функціонує лише в одній формі - грошовій. Тому формула його руху виглядає так: Г-Г'.

Отже:

1) суть позичкового капіталу - це грошовий капітал, який надається власником у позичку з метою отримання прибутку у формі проценту;

2) місце функціонування - сфера грошового обігу;

3) роль - прискорює кругооборот і оборот промислового капіталу;

4) функція - грошове обслуговування промислового капіталу;

5) особливість - це капітал-власність на відміну від капіталу-функції.

Позичковий капітал у процесі свого руху повинен зростати, тобто приносити своєму власнику доход. Він виступає у формі процента. Тут виникають питання:1) за що платить той, хто бере гроші в позику? 2) звідки беруться гроші у позичальника для виплати процента? Відповідаючи на перше питання, треба згадати що гроші у формі позичкового капіталу набувають додаткової споживної вартості, а саме - приносять прибуток (позичальник беручи в позику певну суму, оплачує їх власнику саме прибуток). І процент, який сплачує позичальник, не є ціною грошей, взятих у позику, адже гроші не можуть мати ціну. Він виступає лише як плата за споживну вартість цих грошей. А такою споживною вартістю є властивість приносити прибуток. А звідки береться прибуток? Той хто бере гроші в позику повинен їх застосовувати продуктивно, тобто там де створюється й реалізується вартість і додаткова вартість. Таким місцем є виробництво. За умов опоседкування позичковим капіталом процесу виробництва, загальний прибуток розподіляється між підприємцем і власником грошового капіталу. Перший отримує частку, яка називається підприємницьким доходом, а друга частка називається процентом. Оскільки підприємницький доход і процент мають одне й те ж джерело – додаткову вартість (прибуток), то чим більша ставка процента, тим менший доход, і навпаки. Тому між грошовим й функціонуючими підприємцями існує жорстка конкурентна боротьба за те, щоб якомога більше привласнити додаткової вартості.

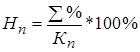

Розмір збільшення або зменшення позичкового процента вимірюється нормою процента. Норма процента – це відношення суми річного доходу, який отримує позичковий підприємець до суми капіталу, що віддається в позику. Розрахунок норми процента ведеться за формулою:

де Нп - норма процента;

- сума річного доходу, отриманого на позичковий капітал;

- сума річного доходу, отриманого на позичковий капітал;

Кп- сума позичкового капіталу.

Норма процента в кожний даний момент визначається пропозицією позичкового капіталу і попитом на нього.

14.3 Форми кредиту

Конкретною формою руху позичкового капіталу є кредит, сутність якого полягає в мобілізації тимчасових вільних грошових коштів і розміщення їх на умовах повернення й прибутковості. Тобто, кредит це відносини з приводу позики.

Основні форми кредиту: банківський, комерційний, споживчий, державний.

Банківський кредит існує в грошовій формі і виражає відносини між банком і клієнтом. Банки надають кредити як правило клієнтам, які мають рахунки в даному банку. Клієнти (юридичні та фізичні особи) надають банкам кредити в формі депозитів (вкладів).

Комерційний кредит виступає в формі товарів, які промислові підприємства продають комерсантам (торговим та збитковим підприємствам і організаціям) з відстрочкою платежу.

Споживчий кредит надається торговими підприємствами населенню в формі споживних товарів, як правило тривалого користування (меблі, телевізори і т.п.)

Державний кредит одержує держава від населення та підприємств, шляхом продажу їм облігацій державної позики.

Кожна з цих форм кредиту має багато видів. Так, банківський кредит надається у вигляді готівкових грошей, векселів, кредитних карток, лізингу (придбання банком засобів виробництва і передача їх в оренду клієнту) та багато інших видів. Розрізняють також міжнародний та внутрішній кредит. За тривалістю кредитування розрізняють такі види: 1) короткостроковий (на строк до 1-го року); 2)середньостроковий (до 3-х років); 3) довгостроковий (понад 3-х років). Зараз в Україні переважає короткостроковий кредит, що свідчить про слабку кредитну базу, недостатність кредитних ресурсів.

Способи кредитування: грошовий та натуральний.

Об’єктами натурального кредитування можуть бути інвестиційні товари, споживчі товари, сировина, ресурси та ін. Об’єктами грошового кредитування є грошовий капітал, акції, векселя та ін.

Суб’єктами кредитних відносин є держава, підприємство, домашні господарства, банки, страхові компанії і т.д. Між ними складаються кредитні відносини. Вони можуть бути ефективними на основі матеріальної зацікавленості усіх учасників кредиту.

Кредитування здійснюється за такими принципами: 1) строковість; 2) платність; 3) зворотність; 4) забезпеченість; 5) цільовий характер кредиту; 6) диференційований підхід кредитора до позичальника.

Сукупність кредитних установ складає кредитну систему країни. До кредитної системи відносяться банки, кредитні спілки, позикоощадні асоціації, страхові компанії, ломбарди.

14.4 Банки і банківська система

Банки є центральною фігурою кредитної системи. Саме через них здійснюються основні посередницькі функції між кредиторами й позичальниками. Існує багато різних видів банків, проте за своїм функціональними призначеннями і належністю вони можуть бути зведені у дві великі групи: центральні (федеральні) банки і комерційні банки. В сукупності і взаємодії всі банки складають національну банківську систему.

У центрі банківської системи стоїть центральний банк. Він є емісійним, касовим та резервним центром країни. Більшість країн світу мають один центральний банк. Наприклад Бундесбанк у Німеччини, Національний банк в Україні. У США їх аж дванадцять і утворюють вони центральну федеральну систему. Це пов’язано з масштабністю країни, економічним розмаїттям, великою кількістю комерційних банків та ін. Але й тут виділяється найголовніший банк – Федеральний резервний банк міста Нью-Йорка.

Основними функціями центральних банків є: 1) проведення єдиної грошової та кредитної політики; 2) емісія банкнот; 3) зберігання державних золото - валютних резервів; 4) кредитування комерційних банків; 5) контроль за діяльністю кредитних установ та ін.

З проголошенням незалежності Україна почала створювати свою банківську систему, на чолі якої став Національний банк України. Він безпосередньо операціями з клієнтами не займається. Стратегічними завданнями Національного банку є: 1) забезпечення стабільного збалансованого розвитку економіки України; 2) визначення курсу гривні відносно до валют інших країн; 3) проведення єдиної політики в грошовому обігу, кредитуванні, організації міжбанківських рахунків; 4) реалізація монопольного права випуску грошей в обіг.

Другу частину банківської системи України складають комерційні банки та їх відділення. Саме вони здійснюють кредитне обслуговування функціонуючих капіталів і населення. Свій капітал комерційні банки утворюють в основному за рахунок депозитів (вкладів, позичок клієнтів). Основним джерелом банківського прибутку виступає різниця (маржа) між процентом, що береться банком за наданий кредит (позика), і процентом, що сплачується банком за депозитами. Отже, банківський прибуток, як і прибуток торгівельного і промислового підприємців, бере свій початок з виробництва. Тобто, є частиною додаткової вартості, створеної робітниками в процесі виробництва й перерозподіленою на користь грошових підприємців за те, що вони здійснюють грошове обслуговування функціонування економічної системи.

Засновниками комерційних банків можуть бути як юридичні, так і фізичні особи. За способом формування статутного фонду комерційні банки можуть створюватися як акціонерні товариства або товариства з обмеженою відповідальністю.

Комерційні банки бувають універсальними й спеціалізованими. Універсальні банки акумулюють грошові кошти населення, підприємств, організацій, здійснюють грошові розрахунки, розміщують кредитні ресурси, надають традиційні банківські послуги, керують грошово-кредитним обігом. Спеціалізовані банки (кооперативні, селянські, іпотечні та ін.) здійснюють грошово-кредитні операції у вузькоспеціалізованих сферах. Зокрема, інвестиційні банки здійснюють фінансування капітального будівництва, а також реновацію основного капіталу промислових підприємств, транспорту, зв’язку, житлового, комунального й культурно-побутового будівництва. Іпотечний банк надає довгострокові позики під заставу нерухомого майна. Експортно-імпортний банк займається фінансуванням і кредитуванням експортно-імпортних поставок товарів та інших операцій.

15 ФІСКАЛЬНА ПОЛІТИКА ДЕРЖАВИ

15.1 Фіскальна політика, типи, функції

Фіскальна політика - це сукупність заходів держави у сфері оподаткування, бюджету та державних витрат, направлених на забезпечення повної зайнятості, рівноважного платіжного балансу та економічного зростання за умов виробництва не інфляційного ВВП.

Стимулююча фіскальна політика (фіскальна експансія):

- в короткостроковому періоді - має за мету подолання циклічної кризи в економіці і передбачає зростання державних витрат, зниження податків або комбінує ці заходи;

- в довгостроковому періоді політика зниження податків може привести до розширення пропозиції факторів виробництва і зростання економічного потенціалу.

Стримуюча фіскальна політика (фіскальна рестрикція) - має за мету обмеження циклічного підйому економіки і передбачає зниження державних витрат, збільшення податків або комбінування цих заходів в цій фазі економічного циклу.

В короткостроковому періоді заходи стримуючої фіскальної політики дозволяють знизити темпи інфляції ціною зростання безробіття і скорочення виробництва.

В довгостроковому періоді збільшення податкового тиску може викликати стійке скорочення сукупної пропозиції і активізацію елементів механізму стагфляції, особливо за умов пропорційного скорочення державних витрат за всіма статтями бюджету, що призводить до значного скорочення державних інвестицій в інфраструктуру ринку праці.

Отже, основні цілі фіскальної політики: сгладжування коливаній економічного циклу, стабілізація темпів економічного зростання, досягнення високого рівня зайнятості, досягнення активного платіжного балансу.

Визначають два типи фіскальної політики:

1) дискреційна - свідоме маніпулювання податками і витратами. Основними засобами є: громадські роботи, зміни в трансфертних платежах, маніпулювання податковими ставками;

2) автоматична - зміна в рівні державних витрат і податків, які запроваджуються автоматично. До автоматичних стабілізаторів належать - автоматична зміна податкових надходжень при прогресивній системі оподаткування, допомоги на випадок безробіття, соціальна допомога та інші соціальні трансферти.

Основними функціями фіскальної політики є:

1) вплив на стан господарської кон'юнктури;

2) перерозподіл національного доходу;

3) нагромадження необхідних ресурсів для фінансування соціальних програм;

4) стимулювання економічного зростання;

5) підтримка високого рівня зайнятості тощо.

Отже, до фіскальної політики відносяться тільки такі маніпуляції державним бюджетом, які не змінюють кількості грошей в обігу.

15.2 Податки як елемент фіскальної політики

Основним джерелом доходів держави в цивілізованому суспільстві є податки.

Податки за економічним змістом це фінансові відносини між державою та платником податків з метою створення загальнодержавного централізованого фонду грошових коштів, необхідних для виконання державою її функцій.

Функції податків:

1) розподільча - перерозподіл вартості створеного ВНП між державою і юридичними та фізичними особами;

2) фіскальна - централізація частини ВНП у бюджеті на загальносуспільні потреби;

3) регулююча - вплив податків на різні сторони діяльності їхніх платників.

Податкова політика - це діяльність держави у сферах запровадження, правової регламентації та організації справляння податків і податкових платежів до централізованих фондів держави.

Проявом податкової політики, яка проводиться в державі та формується державними структурами є податкова система.

За економічнім змістом податкова система - це сукупність податків та обов'язкових платежів, законодавчо установлених в країні з метою поповнення доходної частини бюджетів різних рівнів.

Основними принципами побудови оптимальної податкової системи є:

1) загальність - охоплення податками всіх економічних суб'єктів, які отримують доходи незалежно від організаційно-правової форми;

2) адміністративна простота (адміністративні витрати) - справляння податків повинно бути простим і відносно недорогим;

3) гнучкість - податкова система повинна бути здатною швидко (в окремих випадках автоматично) відповідати на зміни економічних обставин;

4) стабільність - високий рівень гарантій того, що передбачені Законом про бюджет доходи будуть отримані у повному обсязі;

5) обов'язковість - примусовість податку, неминучість його сплати, самостійність суб'єкта в його обчисленні та сплаті.

6) соціальна справедливість - встановлення податкових ставок і податкових пільг, які ставлять всіх суб'єктів у приблизно рівні умови і які пом'якшують податковий тягар на низькодоходні підприємства та групи населення;

7) економічна ефективність - податкова система не повинна перешкоджати ефективному розподілу ресурсів:

а) не повинна обмежувати можливостей заощаджень і стимулів до праці;

б) не повинна впливати на поведінку індивіда (не повинна спрямовувати зусилля індивіда на зменшення своїх податкових зобов'язань, а повинна стимулювати збільшення продуктивності праці і, відповідно, поліпшення умов існування);

в) має бути неспотворюючою, тобто не повинна надавати можливостей індивіду замінити свої податкові зобов'язання або перекласти їх на інших.

Неспотворюючі податки називаються паушальними податками.

Паушальний податок - це такий, що залежить від незмінних характеристик (наприклад, стать).

Будь-який податок на товари є спотворюючим: індивід може замінити свої податкові зобов'язання, зменшуючи споживання оподатковуваних товарів.

Податок на дохід теж є спотворюючим, бо індивід може змінити свої податкові зобов'язання, зменшуючи свою участь у процесі виробництва, або зменшуючи свої заощадження.

Спотворюючи податки є неефективними.

Завдання податкової політики - зменшити спотворюючий ефект оподаткування.

Якби уряд міг замінити спотворюючи податки на паушальні, то надходження в бюджет зросли б при незмінному впливі на добробут платників податків, або доходи бюджету були б незмінними при зростаючому добробуті населення.

Необхідно розрізняти джерело і об'єкт оподаткування.

Джерелом оподаткування незалежно від об'єкта оподаткування є чистий дохід суспільства.

Об'єкт оподаткування - це кількісно визначений економічний феномен, який служить базою для нарахування податків.

Об 'єктами оподаткування є:

- дохід (підприємства або населення);

- майно (нерухоме і рухоме).

За механізмами формування податки поділяються на дві основні групи: прямі і непрямі.

Прямі податки: вилучаються безпосередньо у власників майна, одержувачів доходів.

Непрямі податки: вилучаються у сфері реалізації або споживання товарів та послуг, тобто перекладаються на споживача продукції.

Відповідно до об’єктів оподаткування прямі податки діляться:

а) на реальні (земельний, домовий, на цінні папери);

б) особисті (прибутковий податок з населення, податок на прибуток з корпорації, податок на приріст капіталу, податок із спадщини і дарувань, майновий податок).

Непрямі податки:

а) фіскальні монополії (індивідуальні, універсальні – податок з обігу, на додану вартість);

б) акцизи - на окремі види товарів;

в) мита - за походженням (експортні, імпортні), за цілями (фіскальні, протекціоністські, антидемпінгові), за цілями (специфічні, змішані).

Прямі податки через зростання цін можуть перекладатися на споживача.

Чим більш розвинута країна, тим більша частка надходжень припадає на прямі податки.

Чим бідніша країна, тим більше вона покладається на непрямі податки, особливо на податки від зовнішньої торгівлі.

Поряд з об'єктами в системі оподаткування не меншу роль грають податкові ставки і податкові пільги.

Податкова ставка - це законодавчо встановлений розмір податку на одиницю оподаткування.

Гранична податкова ставка - це відношення приросту виплачуваних податків до приросту доходу:

Тгр(Y) = ∆Т/∆Y,

де Тгр(Y) - гранична ставка оподаткування;

∆T - приріст податкових надходжень;

∆Y - приріст доходу.

Середня податкова ставка - це відношення обсягу податків до величини доходу, який оподатковується.

Тсер(Y) =Т/Y,

де Tcep(Y) - середня ставка оподаткування;

Т - величина податкових надходжень;

Y - дохід.

Податкові пільги - зменшення податкових ставок або повне звільнення від податків окремих підприємств або виробництв залежно від їхнього профілю, характеру виробленої продукції і виконаних робіт, використовуваної робочої сили, зони розміщення.

Пільги в силу їхнього різноманітного характеру здатні охоплювати значну кількість платників податків, що призводить до дуже відчутного зниження реальної ставки оподаткування порівняно з номінальною

За ознакою співвідношення між ставкою податку і доходом податки поділяються на:

1) прогресивні - середня ставка податку підвищується із зростанням доходу;

2) регресивний - середня ставка податку знижується по мірі зростання доходу;

3) пропорційний - середня ставка податку залишається незмінною незалежно від розмірів доходу.

Питання про те якими бути податкам (високими чи низькими) є предметом постійних дискусій економістів. Державне втручання в економіку завжди пов’язане з підвищенням податків, послаблення втручання - з їх зниженням.

Крива Лаффера показує зв'язок між податковими ставками та обсягом податкових надходжень і виявляє таку податкову ставку (від нульової до 100%), при якій податкові надходження у бюджет досягають максимуму (рис.15.1).

З рис. 15.1 видно, що починаючи з нульової ставки податку, збільшення T(Y) приводить до зростання податкових надходжень (Т). Але починаючи з точки А наступне збільшення податкової ставки T(Y) скорочує податкові надходження (Т) через негативну стимулюючу дію.

Крива Лаффера дає відповідь на запитання, при якій ставці податків T(Y) податкові надходження (Т) у бюджет максимальні. При подальшому підвищенні податкової ставки мотивація підприємницької діяльності послаблюється, падають обсяги виробництва і зменшуються податкові відрахування до бюджету. Реальна ставка податків неоднакова для різних країн і далеко не завжди є оптимальною.

|

Рисунок 15.1 - Крива Лаффера: Т- податкові надходження; T(Y) - податкова ставка; ТА(Y) - податкова ставка, при якій податкові надходження максимальні.

15.3 Бюджетна система. Державний бюджет

Державний бюджет - це грошове вираження збалансованого кошторису доходів та видатків за певний період.

Читайте також:

- E) теорія раціонального вибору.

- I. ОБРАЗОВАНИЕ СОЕДИНЕННЫХ ШТАТОВ 14 страница

- I. Теорія граничної продуктивності і попит на ресурси

- V теорія граничної корисності визначає вартість товарів ступенем корисності останньої одиниці товару для споживача.

- А. В. Дудник 1 страница

- А. В. Дудник 10 страница

- А. В. Дудник 11 страница

- А. В. Дудник 12 страница

- А. В. Дудник 2 страница

- А. В. Дудник 3 страница

- А. В. Дудник 4 страница

- А. В. Дудник 5 страница

| <== попередня сторінка | | | наступна сторінка ==> |

| ЕКОНОМІЧНА ТЕОРІЯ 13 страница | | | ЕКОНОМІЧНА ТЕОРІЯ 16 страница |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |